2 Aprile 2019 | Angela Amato

E’ Possibile Pagare le Giuste Tasse in Italia Vivendo e Lavorando da Nomade Digitale?

La mia risposta è si. Oggi puoi lavorare dove vuoi e vendere a chi vuoi, pagando le giuste imposte sulla tua attività online, mantenendo la residenza fiscale in Italia. In questo post ti spiego come utilizzare il regime fiscale forfetario e come creare correttamente le tue fatture per l’estero.

Study in Italy concept for your web © Shutterstock.com

Molti Nomadi Digitali mi richiedo una consulenza fiscale dal taglio pratico, utile a capire come avviare una nuova attività o come regolarizzarne una già esistente.

La maggior parte delle volte, mi domandano come sia possibile avviare la loro attività all’estero per pagare meno tasse.

Faccio una Piccola Premessa.

Trasferirsi all’estero ed avviare una propria attività è possibile ma bisogna realmente non risiedere più in Italia.

Semplificando al massimo, ciò significa che più della metà dell’anno non rientri nel tuo Paese, che non hai più la residenza fiscale in Italia, che il tuo centro di affari ed affetti non è più nel Bel Paese.

Il fisco non è sciocco e se vai all’Estero solo per pagare meno tasse, questo non perdona.

Anche se fai il Nomade Digitale puoi serenamente decidere di aprire una partita IVA rimanendo fiscalmente residente in Italia e pagare una minima percentuale di imposte in totale regolarità.

Evadi! Ma solo dai confini nazionali scegliendo di rimanere regolare col Fisco Italiano.

Come è Possibile?

In Italia hai attualmente a tua disposizione un regime fiscale “scontato” che ti permette di pagare pochissime imposte sui guadagni della tua nuova attività. Questo è un aspetto vantaggioso, soprattutto durante la tua fase di start up in cui avrai un bel po’ di risorse da investire e ricavi che faranno capolino solo dopo vari mesi di duro lavoro.

Quali Sono i Principali Vantaggi del Regime Forfetario?

Per la tua nuova attività, c.d. Start up, ti verrà chiesto di versare nelle casse dello Stato solo il 5% di imposta, percentuale che viene calcolata solo su una parte dei tuoi guadagni.

Questa agevolazione ti viene concessa per i primi 5 anni di attività per poi passare al 15%, per sempre. Questa unica imposta sostituisce l’Irpef, l’Add. Regionale, l’Add. Comunale e l’Irap che pagheresti con il classico regime semplificato.

Questo regime ha una validità illimitata quindi, se nel tempo mantieni i requisiti previsti dalla Legge per usufruirne, potrai utilizzarlo per sempre.

Ti elencherò tali requisiti nel prossimo paragrafo.

Potrai assumere dei dipendenti senza avere il rischio di essere buttato fuori dal regime fiscale forfetario.

L’unica condizione da rispettare è quella di non superare i 5 mila Euro lordi di compensi erogati ai tuoi dipendenti nell’arco di un anno.

L’importo dei beni strumentali di ogni anno non deve essere superiore a 20 mila Euro.

L’importo dei beni strumentali di ogni anno non deve essere superiore a 20 mila Euro.

Quando parlo di beni strumentali mi riferisco all’acquisto di hardware, software, affitto dell’ufficio o costo degli arredi. Tutte voci necessarie e congrue all’avvio della tua attività.

Se acquisterai un bel computer necessario per comunicare e lavorare col mondo intero ed uno scanner portatile allora dovrai fare attenzione al costo che sostieni per l’acquisto (prendilo come un esempio estremo, solo nel caso in cui fossi bravo a spendere 20 mila euro per un pc ed uno scanner). Se fai il consulente e ti rechi direttamente dal tuo cliente con la tua auto, questa non dovrà costare più di 20 mila euro.

In pratica il costo di tutti gli strumenti che ti saranno utili per svolgere il tuo lavoro non dovrà superare il limite imposto dalla Legge.

Nel vecchio ed abrogato Regime dei Minimi il limite era fissato a 15 mila euro spalmato in tre anni. Potrai notare tu stesso come anche questo aspetto sia stato migliorato dato che oggi il limite è di 20 mila annuali.

Vorrei farti un’ulteriore precisazione.

I costi di gestione della tua attività, come ad esempio le spese effettuate per il coworking oppure per i biglietti aerei, il costo della cancelleria ecc, possono essere sostenute serenamente ma, in concreto, con il regime forfetario non possono essere decurtati dal reddito che produci. Il perché te lo fa intuire il nome stesso del regime, dato che si ipotizza già a monte un forfait di spese che un certo gruppo di attività potrebbe sostenere. Con l’esempio che ti riporterò più avanti, il concetto ti sarà più chiaro.

Potrai godere di diverse semplificazioni fiscali e burocratiche.

Potrai godere di diverse semplificazioni fiscali e burocratiche.

Tra queste vi è la opportunità di non addebitare l’IVA in fattura, di non applicare la Ritenuta d’acconto ed anche di non esserne assoggettati.

Difatti, potrai vendere un tuo servizio senza addebitare l’IVA e calcolare la Ritenuta. Se acquisterai una consulenza da un Professionista dovrai pagare il lordo della fattura e non l’importo netto.

Tu che sei un Nomade Digitale, scegliendo di avviare la tua attività utilizzando il Regime Forfetario, potrai serenamente effettuare vendite all’Estero ed acquistare dall’Estero.

Tu che sei un Nomade Digitale, scegliendo di avviare la tua attività utilizzando il Regime Forfetario, potrai serenamente effettuare vendite all’Estero ed acquistare dall’Estero.

Non hai alcun limite quindi non credere a tutte le sciocchezze che vengono scritte online da soggetti incompetenti.

Importante novità apportata dalla nuova formulazione del Regime Forfetario è la possibilità di godere di uno sconto del 35% sui contributi annuali da versare all’Inps.

Importante novità apportata dalla nuova formulazione del Regime Forfetario è la possibilità di godere di uno sconto del 35% sui contributi annuali da versare all’Inps.

Se sei un Nomade Digitale ma svolgi un’attività da inquadrare come commercio allora potrai sfruttare questa valida occasione.

Ti ho appena parlato di una parte dei vantaggi che otterrai optando per il regime fiscale forfetario. Ce ne sono altri ma ti assicuro che quelli che ti ho appena elencato sono ciò di cui tu hai più necessità.

Quali Sono i Requisiti che Dovrai Possedere per Poter Utilizzare il Regime Forfetario?

Per beneficiare della predetta aliquota ridotta al 5% per i primi 5 anni di attività è necessario che tu abbia contemporaneamente i seguenti requisiti:

Non hai esercitato, nei 3 anni precedenti, attività artistica, professionale o d’impresa, anche in forma associata o familiare.

Non hai esercitato, nei 3 anni precedenti, attività artistica, professionale o d’impresa, anche in forma associata o familiare.

Puoi anche essere stato socio accomandante di S.a.s. o di socio di S.r.l. purché tu non abbia svolto, nei tre anni precedenti, attività alcuna all’interno della società.

La circostanza di aver svolto nell’anno precedente delle prestazioni occasionali, non ti impedirà l’accesso al regime agevolato in quanto le stesse costituiscono redditi diversi ai sensi dell’art. 67 del TUIR.

L’attività che vorrai avviare non deve costituire una prosecuzione di un’altra attività precedentemente svolta sotto forma di lavoro dipendente o di lavoro autonomo.

L’attività che vorrai avviare non deve costituire una prosecuzione di un’altra attività precedentemente svolta sotto forma di lavoro dipendente o di lavoro autonomo.

Il periodo di pratica obbligatoria non è una causa di esclusione dal Regime.

Qualora volessi proseguire un’attività già avviata da un altro soggetto, l’ammontare dei guadagni dell’anno precedente non deve essere superiore ai limiti di ricavi/compensi previsti per il Regime Forfetario.

Qualora volessi proseguire un’attività già avviata da un altro soggetto, l’ammontare dei guadagni dell’anno precedente non deve essere superiore ai limiti di ricavi/compensi previsti per il Regime Forfetario.

Non puoi utilizzare il Regime Forfetario se nell’anno precedente hai percepito redditi di lavoro dipendente o assimilati d’ importo superiore a 30 mila euro.

Non puoi utilizzare il Regime Forfetario se nell’anno precedente hai percepito redditi di lavoro dipendente o assimilati d’ importo superiore a 30 mila euro.

Per farti capire al meglio quanto andresti a pagare di imposte svolgendo la tua attività in Regime Forfetario, vorrei riportarti l’esempio reale di un mio Cliente che svolge la sua attività prevalentemente online e con clienti anche esteri (UE ed EXTRA-UE).

Esempio:

![]() Questo Ragazzo svolge l’attività di Consulente nel settore delle tecnologie dell’informatica con il codice ateco 62.02.00 e già dall’avvio della sua partita iva, avvenuta nel 2016, ha optato per il Regime Forfetario.

Questo Ragazzo svolge l’attività di Consulente nel settore delle tecnologie dell’informatica con il codice ateco 62.02.00 e già dall’avvio della sua partita iva, avvenuta nel 2016, ha optato per il Regime Forfetario.

La normativa divide le diverse attività economiche che si possono esercitare in Italia in diversi gruppi. Ad ognuno di questi gruppi di attività ha agganciato un limite di reddito da non superare annualmente, pena la fuoriuscita dal regime agevolato, ed una percentuale di redditività.

Cosa significa questo?

Il mio Cliente rientra nel gruppo con limite annuale di reddito di 30 mila Euro e 67 % di redditività.

Attualmente i suoi guadagni ammontano a circa 18.500 mila euro. Se entro il 31 dicembre di quest’anno non supererà la soglia dei 30 mila Euro di ricavi allora continuerà a garantirsi il diritto di utilizzare la tassazione agevolata per le start up al 5%.

L’imposta del 5% verrà calcolata sul 67 % dei suoi compensi e sarà pari ad 619,75 Euro.

Avrai di certo notato che i costi che ha sostenuto il mio Cliente non sono stati contemplati. È proprio perché le spese sostenute nello svolgimento della sua attività rilevano in base alla percentuale di redditività attribuita, in via presuntiva, all’attività effettivamente esercitata. Semplificando, si presume che abbia avuto il 33% di costi da attribuire per lo svolgimento della sua attività.

L’unico costo che rimane deducibile dalla formazione del reddito d’impresa o di lavoro autonomo è quello sostenuto per i contributi previdenziali obbligatori.

Hai Scelto il Regime Fiscale Forfetario. È Arrivato il Momento di Capire Come Redigere le Tue Fatture

Il Nomade Digitale può vendere i propri servizi sia in Italia che all’Estero. Non ci sono limiti o divieti e questo è un concetto che ho già rimarcato in questo articolo tra i vantaggi del Regime Forfetario.

Il dilemma è conoscere la corretta modalità con cui dovrai redigere la tua fattura e la dicitura normativa da inserire a piè di pagina. Questo articolo normativo cambia in base al cliente che ti commissiona il lavoro, cliente che può essere italiano, europeo o extra europeo.

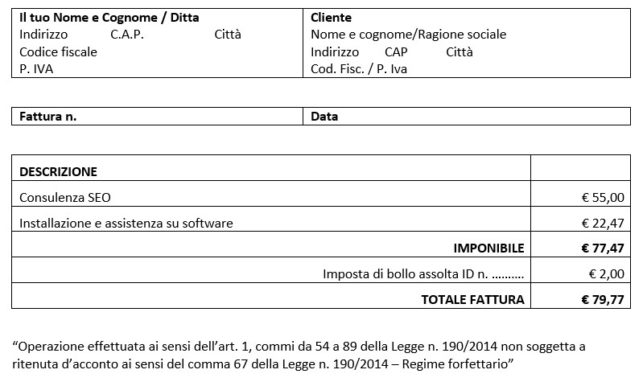

A: Come emettere la tua fattura per un cliente italiano

Il Nomade Digitale che effettua la vendita di beni o la cessioni di servizi nel territorio italiano dovrà indicare i seguenti elementi:

Nelle fatture di vendita dirette al territorio italiano non dovrai addebitare l’IVA e non dovrai indicare la ritenuta d’acconto.

Sulla fattura occorre assolvere l’imposta di bollo da 2 euro ma solo se il compenso fatturato è superiore ad euro 77,47 euro. In genere l’imposta di bollo è assolta con contrassegno telematico attaccato poi alla fattura in originale. Tuttavia, può essere assolta anche in modo virtuale. Aspetto positivo per te che lavori online.

Se sei iscritto alla Gestione Separata Inps, ricordati che potrai optare per l’inserimento in fattura della rivalsa a titolo Inps del 4% dell’imponibile.

B: Come emettere la tua fattura per un cliente IntraUe

Le operazioni intracomunitarie (IntraUe) equivalgono alle vendite e gli acquisti intrattenuti tra Paesi facenti parte della Comunità Europea.

In tal caso bisogna fare due distinzioni.

- Le cessioni di beni ad altro soggetto passivo IntraUe sono considerate cessioni interne per le quali l’IVA non è assolta in fattura.

La dicitura da riportare (oltre quella propria del regime forfettario di cui in premessa) è la seguente: “Non costituisce cessione intracomunitaria ai sensi dell’art. 41 c. 2-bis D.L. 331/93”.

Dato che la vendita di beni intracomunitari non è considerata IntraUe ma vendita interna, non sarai tenuto all’iscrizione al VIES né alla compilazione degli elenchi riepilogativi INTRASTAT.

- Le prestazioni di servizi rese dal Nomade Digitale in Regime Forfetario sono considerate operazioni IntraUe in “reverse charge”.

Nella fattura riguardante queste vendite dovrai indicare la seguente dicitura:“Operazione effettuata ai sensi dell’art. 7-ter del DPR n. 633/1972 – Reverse Charge”

Queste particolari fatture non hanno l’addebito dell’IVA poiché sono soggette al particolare meccanismo dell’inversione contabile c.d. Reverse Charge. Questa procedura permette l’assolvimento dell’IVA direttamente in capo al soggetto comunitario che ha effettuato l’acquisto.

In fattura, oltre a non addebitare l’IVA (articolo 7-ter del D.P.R. n. 633 del 1972) non applicherai neanche la ritenuta d’acconto. Ogni trimestre dovrai ricordarti di compilare l’elenco Intrastat delle prestazioni di servizio rese. Ne consegue altresì che dovrai iscriverti al VIES.

Infine. Se la prestazione di servizi viene effettuata verso consumatori privati UE quindi senza la partita IVA, questa vendita è assimilata ad una prestazione interna e quindi può essere anche sufficiente indicare la sola dicitura propria del regime forfettario.

C: Come emettere la tua fattura per un cliente ExtraUe

Se le tue prestazioni di servizi sono vendute ad un cliente ExtraUe in possesso di partita IVA, cioè ad un cliente che non risiede in un Paese membro della Comunità Europea, nella tua fattura sarà escluso l’addebito dell’IVA anche se il tuo acquirente ExtraUe usufruisce dei tuoi servizi in Italia.

La dicitura da inserire in fattura sarà la seguente: “Operazione effettuata ai sensi dell’art. 7-ter del DPR n. 633/1972 – Reverse Charge”.

Se le tue vendite di servizi sono dirette ad un cliente privato, in ogni caso la fattura sarà senza l’inserimento dell’IVA. L’operazione si considera uguale ad una vendita interna quindi nazionale, per la quale non vi è applicazione dell’IVA.

Spero di averti dato le giuste motivazioni e la spinta necessaria ad intraprendere la tua nuova attività da Nomade Digitale pur rimanendo in regola col Fisco Italiano.

Hai capito quali vantaggi ti porterà optare per il nuovo Regime Forfetario, a quanto ammonta quel minimo d’imposta che il Fisco ti richiede per essere regolare e come creare le tue fatture di vendita per l’Italia e per l’Estero.

Se può esserti di aiuto, puoi scaricare il mio e-book gratuito “Tutto quello che devi sapere per metterti in proprio e risparmiare i tuoi soldi” in cui ti spiego quando e come aprire la partita IVA ed essere un imprenditore consapevole.

Eviterai di commettere degli errori che risulteranno letali per il successo del tuo business online.

Spero di esserti stata minimamente di aiuto. Puoi lasciare un commento o pormi delle domande attinenti all’articolo a cui risponderò volentieri appena mi è possibile. Ricordati solo che le mie risposte andranno a chiarire il tema trattato negli articoli e non potranno essere considerate come consulenze personali. Per queste ultime avrò la necessità di parlare direttamente con te e conoscere la tua situazione soggettiva.

Photo Credit: Shutterstock.com

Icon number: Zlatko Najdenovski – Attribution 3.0 Unported (CC BY 3.0)

Se desideri ricevere una consulenza fiscale sulla tua attività online oppure vorresti capire come inquadrare fiscalmente il tuo nuovo progetto online, segui questo link: Consulenza Fiscale – Il Commercialista sul Web. Inserisci il promo code “CONSULENZAND” per ottenere un ulteriore sconto di 20,00€ riservato alla Community dei Nomadi Digitali

Se desideri ricevere una consulenza fiscale sulla tua attività online oppure vorresti capire come inquadrare fiscalmente il tuo nuovo progetto online, segui questo link: Consulenza Fiscale – Il Commercialista sul Web. Inserisci il promo code “CONSULENZAND” per ottenere un ulteriore sconto di 20,00€ riservato alla Community dei Nomadi Digitali

- Quando Aprire la Partita IVA per Lavorare Online ed Essere Regolare col Fisco

- Avviare la Tua Attività Online: Passi Burocratici e Costi da Sostenere per Aprire la Partita IVA

- Residenza Fiscale: Perché E’ Importante per i Nomadi Digitali

- Come Rinunciare alla Residenza Fiscale Italiana e Andarsene all’Estero